Новости рынков |На Мосбирже начались торги БПИФом на облигации американских компаний с инвестиционным рейтингом

- 22 июля 2021, 15:55

- |

22 июля 2021 года на Московской бирже начались торги паями БПИФ "ВТБ – Фонд «Американский корпоративный долг – инвестиционный рейтинг», который позволяет вкладывать в облигации американских компаний с инвестиционным рейтингом.

Торговый код – VTBI.

Управляет - ВТБ Капитал Инвестиции

Торги паями фонда проводятся как в рублях, так и в долларах США.

Московская Биржа | Московская биржа начала торги биржевым фондом на облигации американских компаний с инвестиционным рейтингом (moex.com)

- комментировать

- Комментарии ( 0 )

Новости рынков |27 июля начинаются торги мини-фьючерсом на Индекс РТС на Мосбирже

- 22 июля 2021, 10:56

- |

27 июля стартуют торги мини-фьючерсом на Индекс РТС с уменьшенным в 10 раз номинальным объемом контракта по сравнению с классическим фьючерсом на Индекс РТС.

Торговый код – RTSM.

Цена контракта указывается в пунктах.

Шаг цены составляет 0,5 пункта, его стоимость рассчитывается в российских рублях и составляет 0,1 доллара США по курсу доллара США к российскому рублю.

Номинальный объем контакта и сумма денежных средств, блокируемая под гарантийное обеспечение, будут в 10 меньше, чем для фьючерса на Индекс РТС.

С первого дня торгов участникам рынка будут доступны фьючерсы с четырьмя одновременно торгуемыми сроками с исполнением в сентябре и декабре 2021 года, марте и июне 2022 года.

Московская Биржа | Московская биржа запускает мини-фьючерс на Индекс РТС (moex.com)

Новости рынков |20 июля на Мосбирже стартуют торги опционами на индекс американских акций

- 14 июля 2021, 15:15

- |

Базовым активом нового опциона выступит фьючерсный контракт на инвестиционные паи биржевого фонда SPDR S&P500 ETF Trust. Торги на этот фьючерс начались на Московской бирже 25 мая 2021 года.

К торгам будут допущены одновременно две серии опционов с ежеквартальным исполнением: в третью пятницу марта, июня, сентября и декабря.

Первая экспирация состоится 17 сентября 2021 года.

Московская Биржа | Московская биржа запускает опционы на фьючерс на индекс американских акций (moex.com)

Новости рынков |На Мосбирже начались торги ETF на акции компаний игрового сектора и киберспорта

- 14 июля 2021, 10:32

- |

14 июля 2021 года на Московской бирже начались торги ETF на акции компаний игрового сектора и киберспорта FXES под управлением компании FinEx Investment Management LLP (UK).

FXES следует за MVIS Global Video Gaming and eSports Index, в портфель фонда входят акции 26 компаний сегмента видеоигр и киберспорта из 8 стран, акции номинированы в 8 валютах.

Среди компаний, входящих в портфель фонда:

- Activision Blizzard,

- Roblox,

- Electronic Arts,

- Take-Two-Interactive

- Nvidia,

- AMD,

- MicroStar) и другие компании

Фонд номинирован в рублях и долларах,

Начальная стоимость акций – около 1 доллара США.

Комиссия фонда составит 0,9% годовых.

Московская Биржа | Московская биржа начала торги ETF на акции компаний киберспорта (moex.com)

Новости рынков |8 июля зафиксирован рекордный объем торгов иностранными ценными бумагами на Московской бирже

- 09 июля 2021, 17:50

- |

Было заключено 58 тыс. сделок.

Борис Блохин, директор департамента рынка акций Московской биржи:

Мы будем наращивать темпы добавления новых инструментов, чтобы к концу года количество доступных бумаг достигло 500. Планируем добавить новые юрисдикции и расширить торги в валюте, чтобы предоставить нашим клиентам максимальные инвестиционные возможностиМосковская Биржа | Московская биржа зафиксировала рекордный объем торгов иностранными акциями (moex.com)

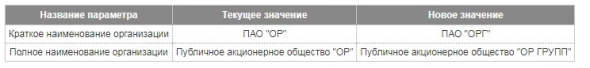

Новости рынков |Меняется название ОР (Обувь России) на Мосбирже

- 09 июля 2021, 16:00

- |

С 12.07.2021 в Системе торгов ПАО Московская Биржа изменяются параметры следующих ценных бумаг организации Публичное акционерное общество «ОР»:

1. Акции обыкновенные, 1-01-50161-A от 26.09.2013, Уровень листинга: Второй уровень, Торговый код: ORUP

Московская Биржа | Об изменении параметров ценных бумаг ПАО «ОР» с 12 июля 2021 года (moex.com)

Новости рынков |Суд отказал бирже СМЕ Group в ходатайстве о прекращении производства дела по коллективному иску 149 российских нефтетрейдеров

- 08 июля 2021, 15:03

- |

В июне 2020 года, иск был предъявлен восемью физлицами к Московской бирже и Национальному клиринговому центру (НКЦ). Впоследствии к нему присоединились другие соистцы, а также в январе этого года в качестве солидарного соответчика судом была привлечена чикагская биржа CME Group.

Истцы утверждают, что Мосбиржа и НКЦ не предприняли эффективных мер по предотвращению сверхубытков трейдеров. Арбитражный суд Москвы в среду отложил рассмотрение дела на 27 июля.

Соучредитель Национального союза частных трейдеров и инвесторов на финансовых рынках Александр Журавлев:

Отказ арбитражного суда в удовлетворении ходатайства СМЕ о прекращении производства по делу логичен и обоснован. Условие о цене фьючерса является существенным, а СМЕ указывалось, что минимально возможная цена контракта является положительной, и это очевидно ввело в заблуждение инвесторов

Новость — БИР-Эмитент (1prime.ru)

Новости рынков |На Мосбирже начались торги БПИФ на государственные и корпоративные облигации под управлением БСПБ Капитал

- 07 июля 2021, 11:09

- |

7 июля 2021 года на Московской бирже начались торги паями двух биржевых паевых инвестиционных фондов (БПИФ) «БСПБ – ОФЗ 1000» и «БСПБ – Корпоративные облигации 1000» под управлением УК «БСПБ Капитал».

Фонд "БСПБ – ОФЗ 1000" (торговый код – SPBF) следует за индексом «БСПБ Капитал – ОФЗ 1000», который рассчитывается Московской биржей и включает облигации федерального займа (ОФЗ). Фонд номинирован в рублях.

Фонд "БСПБ – Корпоративные облигации 1000" (торговый код – SPBC) инвестирует в облигации российских корпоративных эмитентов из разных отраслей экономики. В качестве бенчмарка выступает индекс «БСПБ Капитал – Корпоративные облигации 1000», рассчитываемый Московской биржей. Фонд номинирован в рублях.

Московская Биржа | Московская биржа начала торги биржевыми фондами на государственные и корпоративные облигации (moex.com)

Новости рынков |С 15 июля Мосбиржа допускает к торгам ГДР на акции UNITED MEDICAL GROUP (управляет сетью клиник ЕМС)

- 06 июля 2021, 18:36

- |

включить с «15» июля 2021 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

1. Глобальные депозитарные расписки, представляющие обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ, по Положению S UNITED MEDICAL GROUP CY PLC (ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ), ISIN – US91085A2033, торговый код – GEMC.

2. Глобальные депозитарные расписки, представляющие обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ, по Правилу 144А UNITED MEDICAL GROUP CY PLC (ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ), ISIN – US91085A1043, торговый код – EM44.

Компания United Medical Group CY, управляет сетью частных клиник «Европейский медицинский центр» (группа EMC)

Компания планирует провести первичное публичное размещение (IPO) на Московской бирже.

В рамках IPO бумаги будут предлагать INS Holdings Limited (бенефициарный владелец — Игорь Шилов), которая в настоящее время владеет долей в размере около 71,2% в акционерном капитале United Medical Group CY, Hiolot Holdings Limited (бенефициар — Егор Кульков), владеющая около 20,8%, а также Greenleas International Holdings LTD (бенефициар — Роман Абрамович), владеющая 6,9%, и, потенциально, некоторые другие текущие акционеры.

Новость — БИР-Эмитент (1prime.ru)

Московская Биржа | О внесении изменений в Список ценных бумаг, допущенных к торгам (moex.com)

Новости рынков |В июне физические лица купили на Мосбирже акций российских компаний на ₽29 млрд

- 06 июля 2021, 15:21

- |

https://fs.moex.com/files/23057/

В июне физические лица вложили в акции российских компаний, обращающиеся на Мосбирже, 29 млрд рублей.

▪ Наибольший приток произошел на неделе с 14 по 18 июня и составил 12 млрд рублей.

▪ Совокупный приток за последние 12 месяцев составил 281 млрд рублей.

Количество физических лиц, имеющих брокерские счета на Московской бирже, за июнь 2021 года +484 тыс. человек, превысив 12,7 млн.

В июне 2021 года сделки на бирже совершали более 1,9 млн человек.

За последние 12 месяцев совокупный приток средств физлиц в акции, облигации, биржевые фонды на Московской бирже составил 1,1 трлн рублей.

Доля частных инвесторов в объеме торгов акциями в июне составила 36%, облигациями – 15%, на срочном рынке – 43%, на спот-рынке валюты – 12%.

По итогам июня количество открытых индивидуальных инвестиционных счетов (ИИС) превысило 4,1 млн.

Московская Биржа | Физические лица за год вложили в ценные бумаги на Московской бирже более 1 трлн рублей (moex.com)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс